Бюджетный кроссовер Renault получит литровый трёхцилиндровый турбомотор

Компания Renault планирует представить новый бюджетный кроссовер, основным рынком для которого станет Индия. Ожидается, что модель с заводским индексом HBC дебютирует на автосалоне Auto Expo, который откроется в этой стране в начале февраля следующего года. До дилеров паркетник, вероятно, доберется в середине 2020-го. Сегодня стали известны подробности о моторе новинки. Кстати, этот же двигатель пополнит гамму уже представленного Renault Triber.

В основу нового кросса Renault ляжет та же растянутая версия платформы CMF-A, на которой базируется вэн Triber (при этом оригинальный вариант «тележки» у «пятидверки» Kwid). Длина паркетника французской марки, скорее всего, не превысит четырёх метров, ведь владельцы таких машин в Индии имеют налоговые льготы.

На фото: Renault Triber

На фото: Renault Triber Внешность автомобиля, вероятно, выполнят в том же фирменном стиле, что и у других моделей бренда, представленных на этом рынке. Но двухъярусной головной оптики, которую местный рестайлинговый Квид получил от китайского электрического «близнеца» – K-ZE, у новинки, скорее всего, не будет.

По данным индийского Autocar, кроссовер оснастят новым 1,0-литровым трёхцилиндровым бензиновым турбомотором с кодом HR10. Он разработан силами альянса Renault-Nissan-Mitsubishi и представляет собой переработанную версию четырёхцилиндрового двигателя HR13 объёмом 1,3 литра. Источники издания сообщают, что мощность мотора составит примерно 95 л.с.

Этот турбомотор с 2020 года будет устанавливаться под капоты и других автомобилей марок Renault и Nissan, представленных на индийском рынке. Так, он войдёт в линейку компактвэна Renault Triber, продажи которого стартовали в конце минувшего лета. Сейчас этот однообъёмник с внешностью «в стиле SUV» оснащается трёхцилиндровым 1.0 SCe с отдачей 72 л.с. и максимальным крутящим моментом 96 Нм. Этот двигатель сочетается с пятиступенчатой «механикой». Раньше сообщалось, что Triber получит также «автомат» с одним сцеплением – такая коробка передач имеется у Kwid с 68-сильным литровым «атмосферником». Пока что версий с AMT у компактвэна Renault не появилось; возможно, эта КПП пойдёт в паре с новым турбомотором. Если же мы вернёмся к новому бюджетному кроссоверу с заводским индексом HBC, то в его линейке, возможно, будет ещё CVT (вариатора нет ни у Triber, ни у Kwid).

Новый паркетник будут выпускать на местном заводе Renault. После того, как он освоит рынок Индии, его могут отправить на экспорт, к примеру, в развивающиеся страны Юго-Восточной Азии. Ожидается, что новинка окажется дороже компактвэна Triber, ценник которого стартует с отметки 495 тыс. рупий (эквивалентно примерно 442 тыс. рублей по текущему курсу). Одним из главных соперников для кроссовера Рено станет Hyundai Venue, его стоимость на индийском рынке составляет минимум 650 000 рупий (около 580 тыс. рублей).

Renault к 2022 году планирует продавать в Индии ежегодно не менее 150 тыс. машин. Пока что компания далека от желаемого результата: в 2018-ом здесь было реализовано 82 368 автомобилей бренда, что на 27% меньше, чем годом ранее. Для того, чтобы добиться поставленной цели, компания обновляет модельный ряд: как мы отметили ранее, в августе стартовал семиместный компактвэн Triber, осенью в продажу поступил обновлённый хэтчбек Kwid, а уже в следующем году в продажу выйдет новый кросс.

Спасибо за чтение!

СП GM-АВТОВАЗ

СП GM-АВТОВАЗ

На фото: Jaguar I-Pace

На фото: Jaguar I-Pace

Land Rover DC100

Land Rover DC100

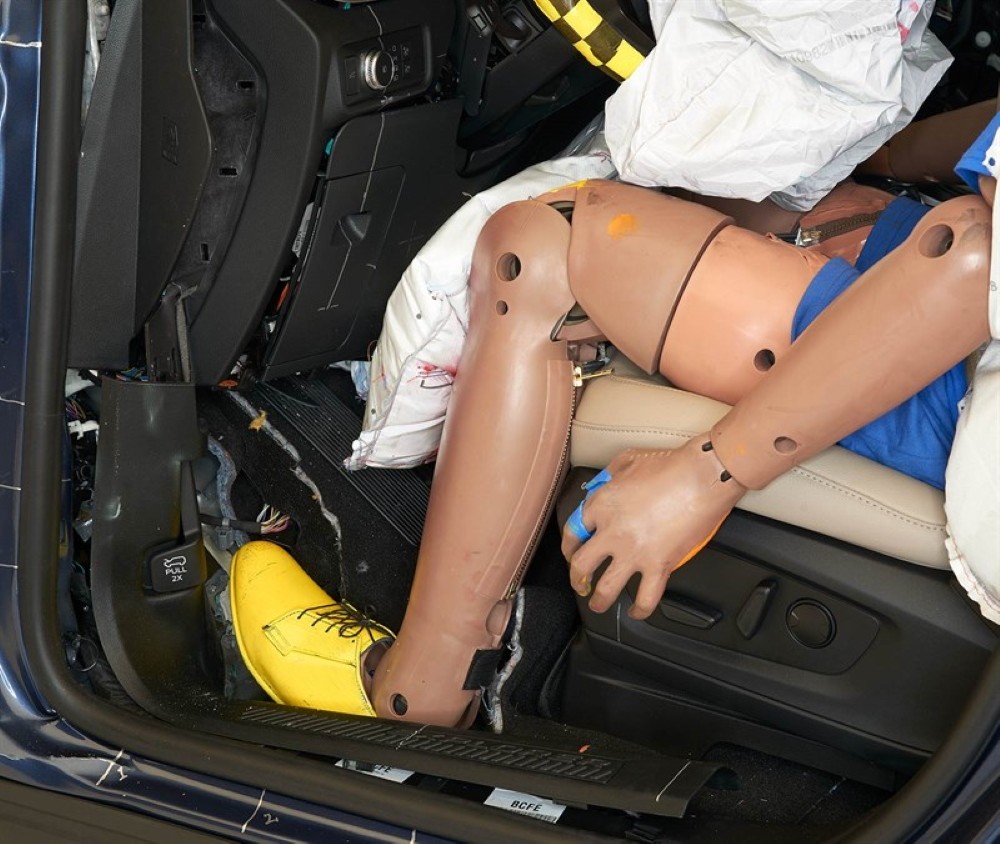

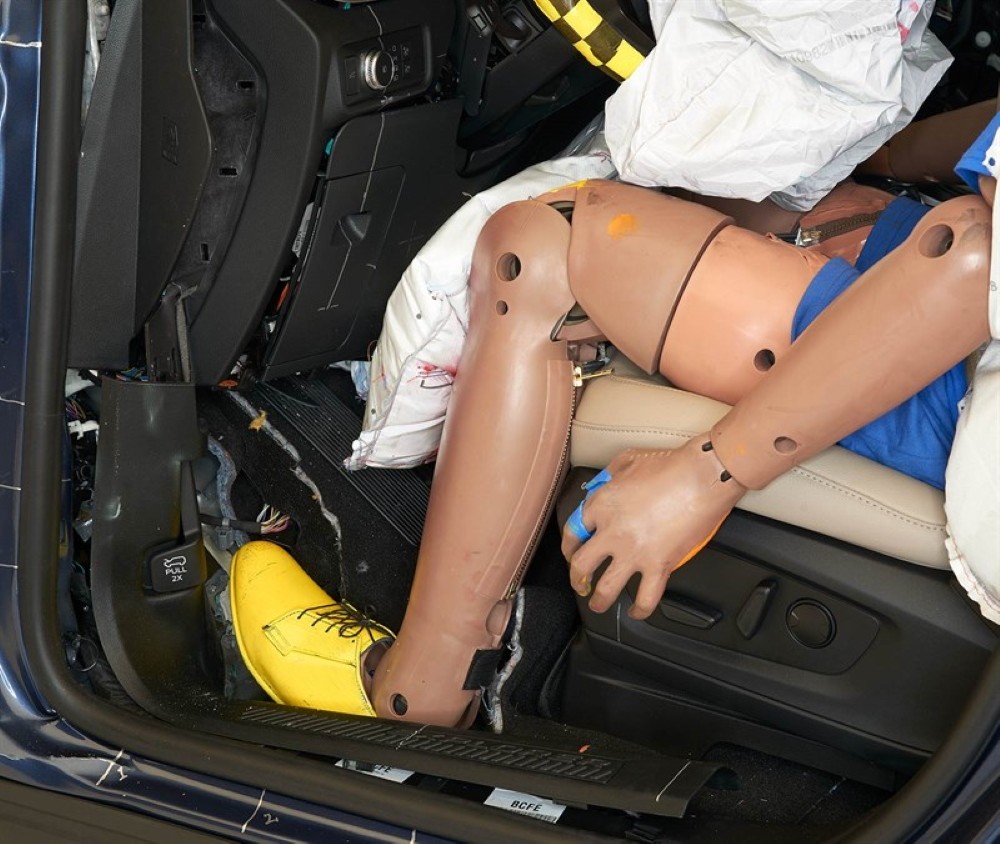

Фронтальный краш-тест IIHS о жёсткий барьер, установленный с 25-процентным перекрытием со стороны водителя, проводится на скорости 40 миль/ч (64 км/ч).

Фронтальный краш-тест IIHS о жёсткий барьер, установленный с 25-процентным перекрытием со стороны водителя, проводится на скорости 40 миль/ч (64 км/ч).